中金: 失去流動性"助力"的美股

一、從金融流動性的新視角看美股與美元中週期脈絡 我們使用的美國金融流動性指標是美聯儲資產負債表規模,扣除吸收流動性效果的財政部發債和金融機構通過逆回購存回美聯儲...

炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

一、從金融流動性的新視角看美股與美元中週期脈絡

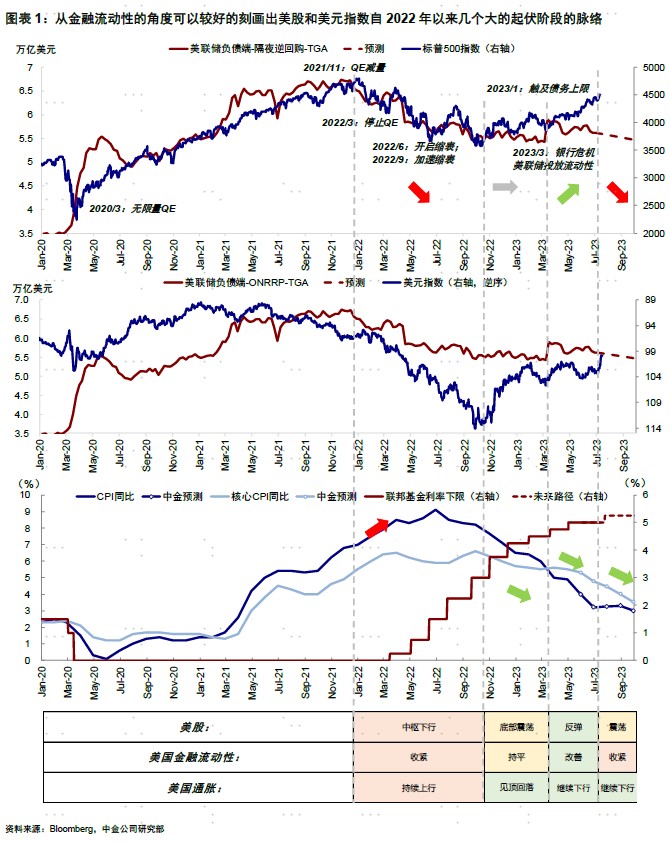

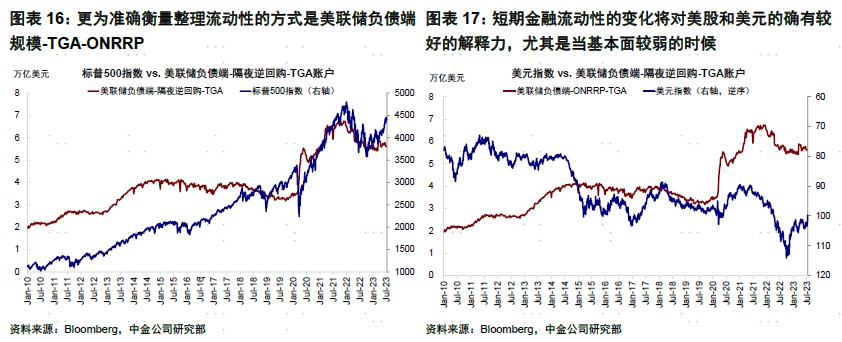

我們使用的美國金融流動性指標是美聯儲資產負債表規模,扣除吸收流動性效果的財政部發債和金融機構通過逆回購存回美聯儲賬上的資金。2022 年初以來,美股與美元走勢可以大體劃分為四個階段(2021 年 12 月~2022 年 10 月;2022 年 10 月~2023 年 3 月;2023 年 3 月~6 月;當前),恰好對應流動性指標的四個變化,如果再疊加同期通脹走勢,就基本可以很好解釋美股與美元的中期走勢。

二、美國金融流動性的變化:繼續縮表 + 銀行危機後美聯儲借款逐漸到期 + 債務上限後財政部暫停發債

二季度美國金融流動性指標之所以反而擴張,主要是得益於:1)增量上美聯儲提供大量的短期借款如 BTFP 等來支持問題銀行的流動性;2)減量上,債務上限約束了財政部發債。展望三季度,隨着銀行危機逐漸平息後借款需求減少和逐漸到期,以及債務上限的解決,上述兩項都將逆轉。我們測算金融流動性指標從當前 5.62 萬億美元降至 5.47 萬億美元,回到去年末水平。

三、市場影響:美股三季度流動性支撐弱於二季度,但好於去年;美元也或有支撐,看趨勢拐點為時尚早

由於三季度金融流動性大概率轉弱,因此單從這個角度對美股的支撐將明顯弱於二季度。從美國宏觀環境看,我們對美國的判斷是三季度增長趨緩但不會很弱,是一個增長趨弱不能提供盈利上行支撐、但又不是很差到馬上就催生降息預期的階段,對應美債利率震盪,索性三季度核心通脹還有一波快速下行將是 “對沖項”。四季度,通脹小幅翹尾,增長壓力相對更大,屆時可以通過倒逼寬鬆預期推動美債利率下行,來實現對金融流動性量上收緊的對沖。

美股三季度可能介於二季度的 “強” 和去年的 “弱” 之間,四季度在能倒逼成功寬鬆預期前或有階段壓力,隨後再反彈。對於美元,當前明顯超賣和三季度流動性收緊仍可能給美元提供支撐,判斷趨勢性拐點為時尚早。

一、從金融流動性的新視角看美股與美元中週期脈絡

3 月以來美股尤其是納斯達克龍頭一枝獨秀的強勁表現成為全球市場的亮點,即便兩輪銀行危機、債務上限、加息和美債衝高 4% 都未能阻止其步伐,反而在近期通脹超預期改善推動下再創去年 4 月以來新高。我們在《美股何以新高?》、《美股科技龍頭的 “抱團” 與 “擁擠” 程度》等一系列報告中指出,納斯達克龍頭股驅動的美股強勢源於宏觀上信用週期的錯位、產業上降本增效和 AI 產業趨勢助推、以及配置 “全球啞鈴” 的一極。

如果換另一個新的視角,從金融流動性的角度,我們發現也可以較好的刻畫美股和美元指數自 2022 年以來幾個大的起伏階段的脈絡,並可以看出金融流動性作為驅動美股中期走勢一個關鍵變量的重要性。

我們使用的美國金融流動性指標,是美聯儲資產負債表規模(包括通過 QE 直接購買的資產和其他各種短期借款和流動性便利的階段性擴張,如 3 月銀行危機後的 BTFP),扣除吸收流動性效果的財政部發債(TGA 賬户)和金融機構通過逆回購存回美聯儲賬上的資金(ONRRP)。不考慮其他較小細項影響,這一指標近似等同銀行的準備金規模。

2022 年初以來,美股與美元走勢可以大體劃分為四個階段,恰好對應上述流動性指標的四個變化,有非常高的契合度,如果再疊加同期通脹走勢,就基本可以很好的解釋美股與美元的中期走勢:1)2021 年 12 月~2022 年 10 月,美股中樞下行;同期美國金融流動性下行(2021 年 11 月 QE 減量、2022 年 3 月停止 QE、2022 年 6 月縮表、2022 年 9 月縮表加速),美國通脹不斷走高,緊縮預期持續升温;2)2022 年 10 月~2023 年 3 月,美股底部震盪;同期金融流動性持平(財政部 TGA 賬户釋放資金,逆回購增幅放緩對沖縮表),核心通脹見頂回落緩解緊縮預期;3)2023 年 3 月~6 月,美股明顯反彈;同期金融流動性改善(銀行危機導致美聯儲被迫增加借款提供短期流動性,債務上限導致財政部無法發債且 TGA 持續釋放資金),通脹繼續下行。

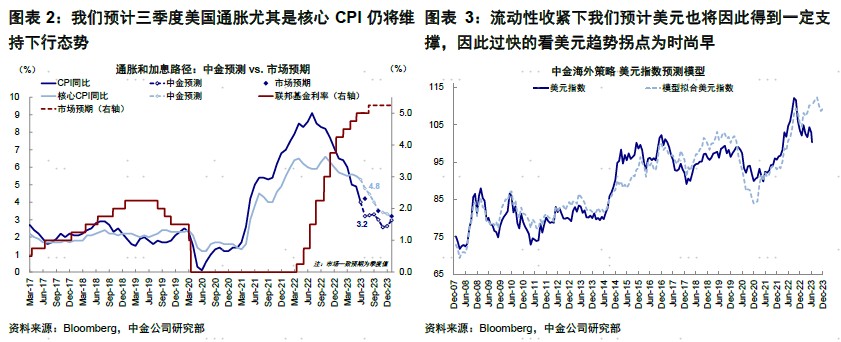

往前看,三季度美國通脹尤其是核心 CPI 或仍將維持下行態勢,但是上述金融流動性卻將迎來變化,我們預計將重新掉頭向下(銀行危機期間的短期借款將逐步到期,債務上限解決後財政部繼續發債)。這樣一正一反的局面,可能使得美股市場所得到的支撐弱於二季度,但倒也不至於像去年通脹高企時承受那麼大的壓力,介於兩者之間;美元也將因此得到一定支撐,因此過快的看美元趨勢拐點為時尚早。

二、美國金融流動性的變化:繼續縮表 + 銀行危機後美聯儲借款逐漸到期 + 債務上限後財政部暫停發債

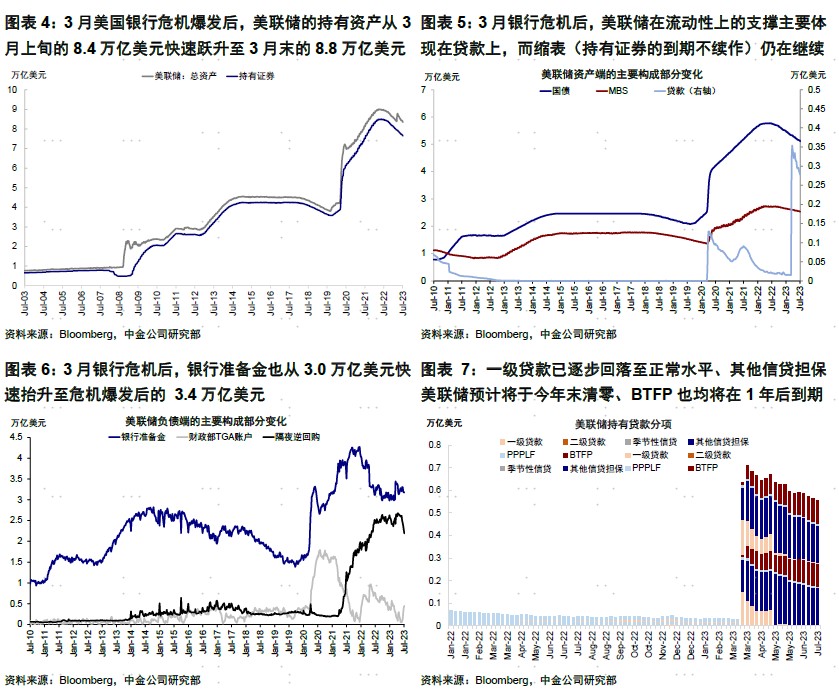

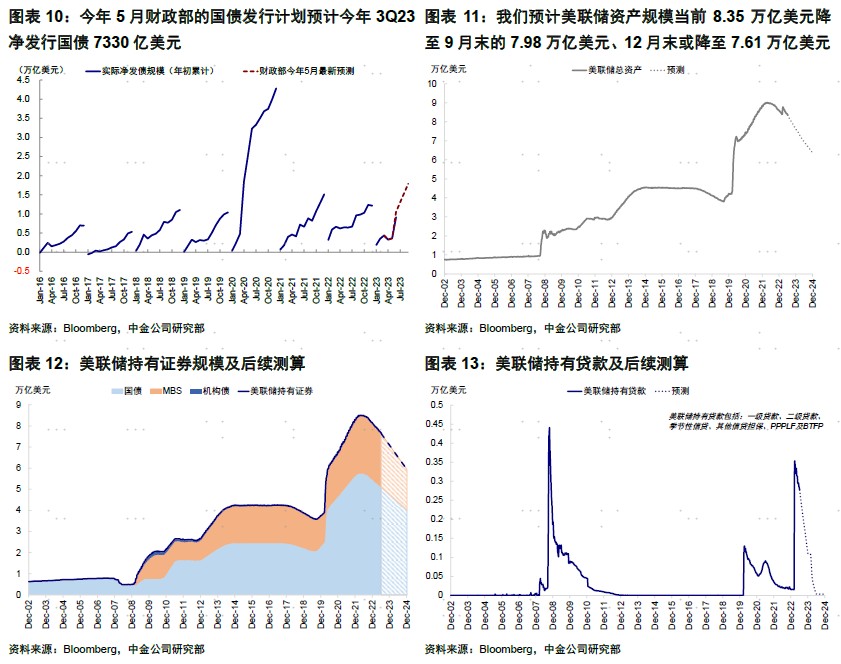

相比每月 950 億美元縮表規模(國債 600 億 +MBS350 億美元)的基準線,二季度上述美國金融流動性指標之所以反而擴張,主要是得益於:1)增量上美聯儲提供大量的短期借款如 BTFP 等來支持問題銀行的流動性(3 月中旬後的兩週內美聯儲持有貸款總計抬升 390 億美元,抬升幅度相當於總資產規模的 4%);2)減量上,債務上限約束了財政部發債。

展望三季度,隨着銀行危機逐漸平息後借款需求減少和逐漸到期,以及債務上限的解決,上述兩項都將逆轉。實際上,6 月下旬開始上述流動性指標已經逐漸開始下行,6 月末美聯儲總資產規模已經回到硅谷銀行前水平。

1)對沖銀行危機的短期貸款:二季度驟升導致金融流動性一度回升至縮表前水平,未來將逐漸到期縮減,我們預計明年二季度前後借款項導致的增量將全部消散。雖然美聯儲縮減規模並未發生任何改變,但 3 月美國銀行危機爆發後,美聯儲的持有資產從 8.4 萬億美元躍升至 3 月下旬的 8.8 萬億美元,淨增 3920 億美元。要知道,自 2022 年 6 月開啓到縮表 3 月銀行危機前美聯儲用了近一年時間才使得資產負債表收縮 6200 億美元。雖然這並非傳統意義上買入並持有的 QE,但在貸款到期的這一段期間內(一級信貸期限 90 天,BTPF 期限 1 年),依然提供了流動性支撐。我們測算,對應我們上文中提到的美國金融流動性指標口徑從 5.4 萬億美元一度抬升至 3 月銀行危機爆發後的 5.9 萬億美元。

往前看,隨着兩輪銀行危機的逐漸平復,一級貸款(Primary Credit)存量已逐步回落至 3 月銀行危機前的正常水平、其他信貸擔保(Other Credit Extension)規模 5 月初見頂回落且美聯儲預計今年末清零、針對問題銀行新設立的 BTFP 項目也均將在 1 年後到期,我們預計這些都將使得金融流動性重新下行。

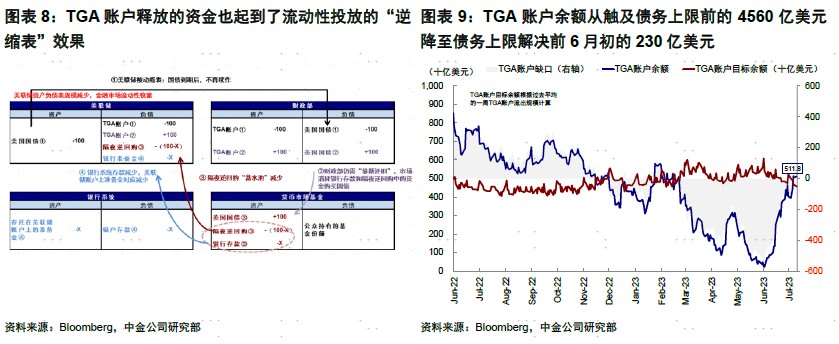

2)債務上限後財政部重新發債並累計 TGA。今年年初開始,受制於債務上限,財政部無法 “借新還舊” 暫停發債,同時也需要動用自有資金(TGA 賬户)來滿足日常支出需求(TGA 賬户餘額從債務上限前的 4560 億美元降至 6 月初債務上限解決前的 230 億美元,釋放超過 4000 億美元資金),因此債務上限也起到了流動性投放的 “逆縮表” 效果。

然而,6 月初債務上限解決後,財政部已開始重新發債並補充其 TGA 賬户(TGA 賬户餘額已從 6 月初的 230 億美元升至 5120 億美元;財政部 6 月初表示計劃到 9 月末升至超 6000 億美元)。除了淨增加現金儲備外,財政還有增量發債需求,財政部的發行計劃預計三季度淨髮行 7330 億美元,與我們 6 月初給出的 1.5 億萬億美元的淨髮行規模(每月 3000 億)基本相當。

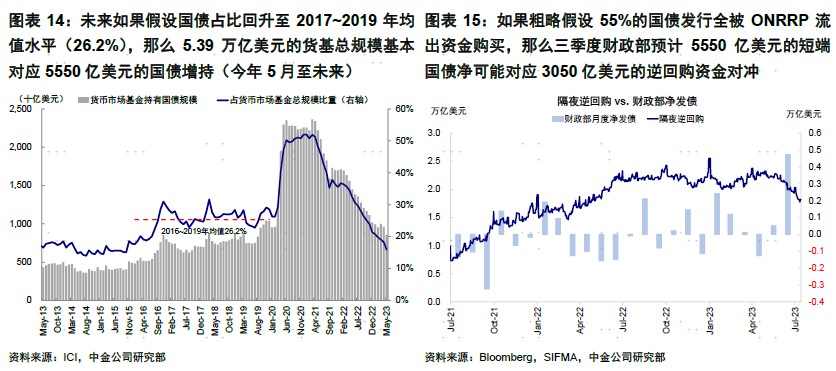

基於上文討論,除非再度爆發銀行危機導致美聯儲需要介入提供流動性,縮表繼續、借款到期和新發國債這三項變化將使得金融流動性掉頭下行。我們測算,當前到三季度 2850 億美元的縮表、840 億美元貸款到期,880 億美元 TGA 增加、與 3050 億美元逆回購回落的對沖,將使得我們的金融流動性指標從當前 5.62 萬億美元降至 5.47 萬億美元,回到去年末水平。這一測算的最主要的變數來自於包括貨幣市場基金在內的金融機構在美聯儲逆回購(ONRRP)上沉澱的 1.8 萬億美元資金多大程度上能夠重回金融市場承接財政部美債發行。具體看:

►資產端:基於對縮表與借款到期規模的測算,我們預計美聯儲總資產將從當前的 8.35 萬億美元降至 9 月末的 7.98 萬億美元(縮減 3700 億美元)、12 月末降至 7.61 萬億美元(減少 7400 億美元)。

►負債端:如果我們假設財政部不會大幅補發國債且其現金賬户的回補按照 6 月初計劃執行,那麼 9 月末 TGA 賬户將升至 6000 億美元(較當前升 880 億美元)。與此同時,考慮到債務上限的解決和市場對加息週期臨近尾聲預期的加強,貨幣基金可能會將部分資金從 ONRRP 抽離來購買新發國債。實際上,ONRRP 6 月初以來持續回落(6 月初 2.2 萬億美元 vs. 當前 1.8 萬億美元,減少 4000 億美元)。5~6 月期間 5240 億美元新發短債規模對應同期 ONRRP 回落 2910 億美元,如果粗略假設 55% 的國債發行全被 ONRRP 流出資金購買,那麼三季度財政部預計 5550 億美元的短端國債淨可能對應 3050 億美元的逆回購資金對沖。

三、市場影響:美股三季度流動性支撐弱於二季度,但好於去年;美元也或有支撐,看趨勢拐點為時尚早

如上文分析,從市場中期走勢看,金融流動性的變化對美股和美元都有較好的解釋力,尤其是當其他因素如基本面不起主導作用時。當然,當基本面非常強勁時,也可以對沖流動性收縮的壓力,市場仍可以在盈利支撐下走強,例如 2011~2013 年和 2015~2017 年間兩者就呈現出年度級別的背離。

根據我們上文測算,由於三季度金融流動性大概率轉弱,因此單從這個角度對美股的支撐將明顯弱於二季度。從美國宏觀環境看,我們對美國的判斷是三季度增長趨緩但不會很弱,是一個增長趨弱不能提供盈利上行支撐、但又不是很差到馬上就催生降息預期的階段,對應美債利率震盪,索性三季度核心通脹還有一波快速下行將是 “對沖項”。四季度,通脹小幅翹尾,增長壓力相對更大,屆時可以通過倒逼寬鬆預期推動美債利率下行,來實現對金融流動性量上收緊的對沖。

綜合而言,美股三季度可能介於二季度的 “強” 和去年的 “弱” 之間,四季度在能倒逼成功寬鬆預期前或有階段壓力,隨後再反彈。對於美元,當前明顯超賣和三季度流動性收緊都仍可能給美元提供支撐,判斷趨勢性拐點為時尚早。

市場動態:通脹快速回落,利率回落,美元大幅下行

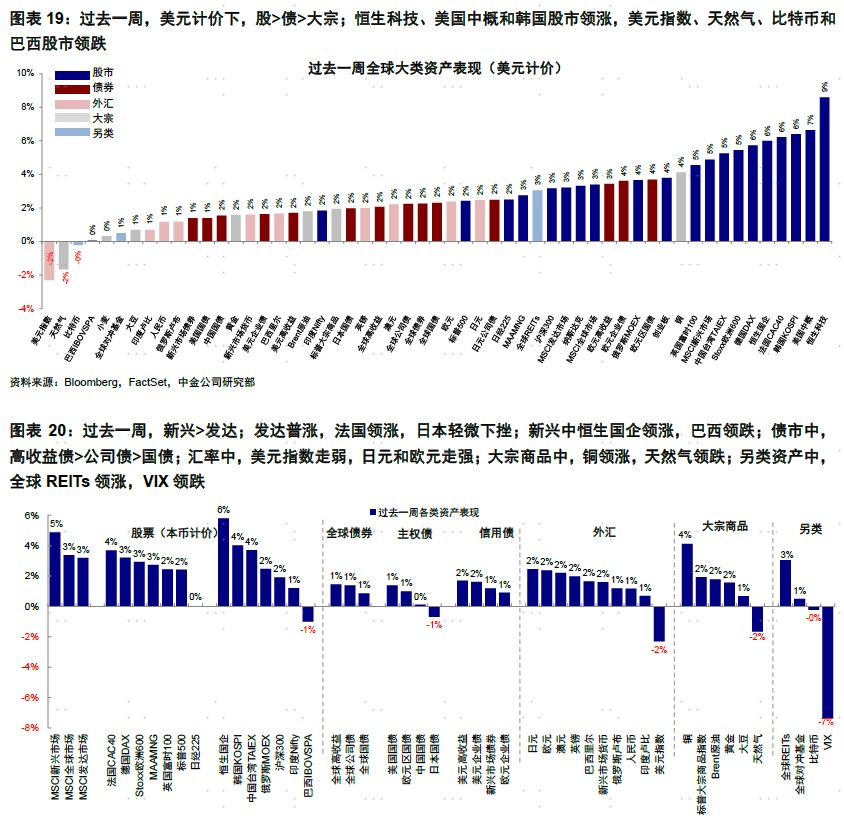

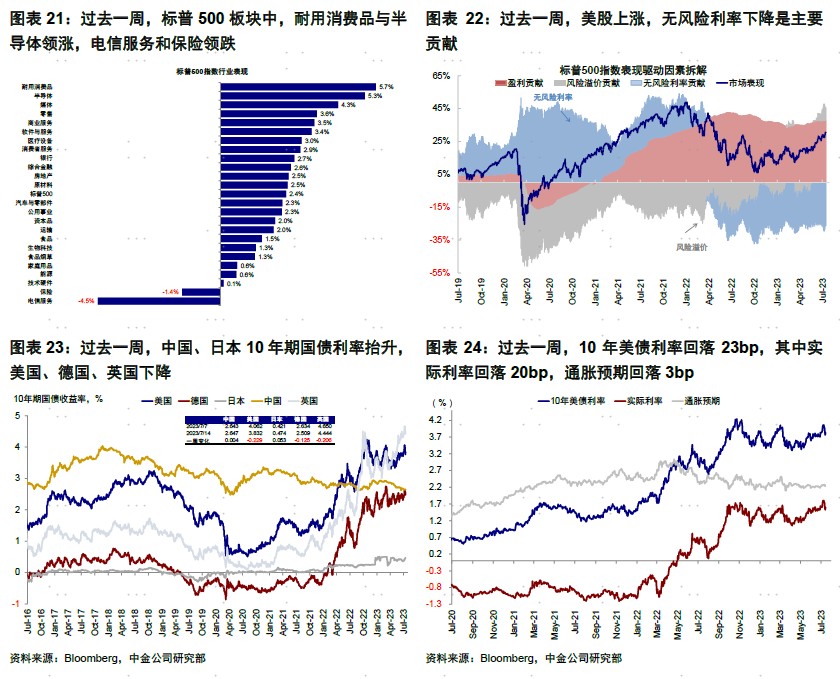

►資產表現:股>債>大宗;利率下行,美股上漲。周初,美債利率從上週的 4% 點位小幅回落。隨後公佈的美國 6 月 CPI 數據超預期回落,整體 CPI 同比 3%,重回三字頭;核心 CPI 同比 4.8%,環比從 0.4% 放緩至 0.2%。通脹降温跡象顯著引發美債利率大幅下行,10 年期國債利率重新回到 3.8%,美股三大股指集體上漲。隔日公佈的美國 6 月 PPI 也超預期下降,同比和環比均錄得 0.1%,表明美國經濟下行壓力也進一步凸顯。但臨近週末,美國 7 月密歇根大學消費者信心指數初值錄得 72.6(預期 65.5),表明未來消費依然有一定韌性。在美債利率回落和技術性因素影響下,美元指數大幅下行跌破 100,RSI 點位已經超賣。

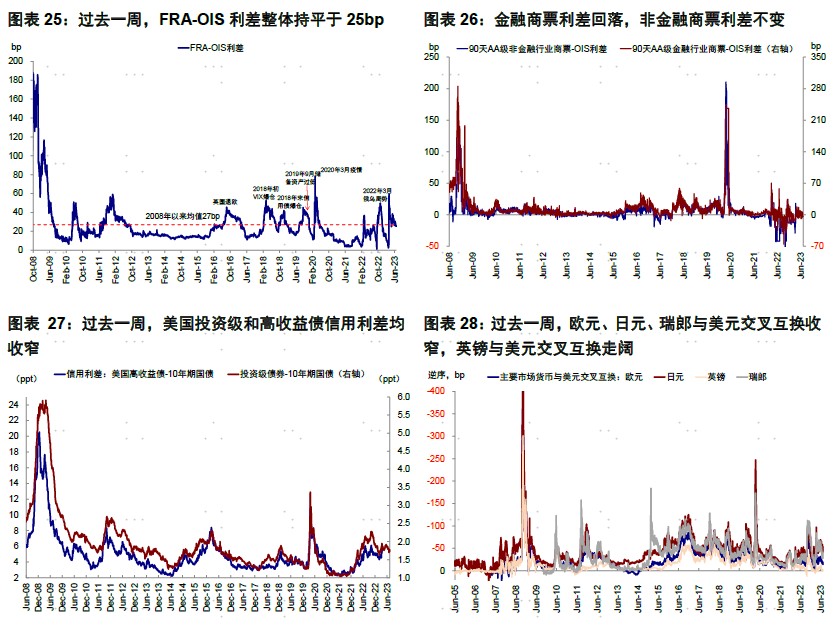

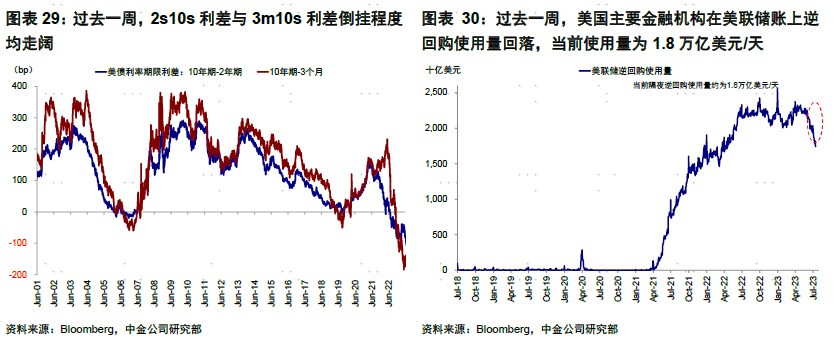

►流動性:在岸美元流動性有所放鬆。過去一週,FRA-OIS 利差整體持平於 25bp 左右,投資級和高收益債信用利差均收窄,金融商票利差回落;衡量離岸美元流動性的指標上,歐元、日元、瑞郎與美元交叉互換收窄,英鎊與美元交叉互換走闊。美國主要金融機構在美聯儲賬上逆回購使用量回落,當前使用量為 1.8 萬億美元/天。

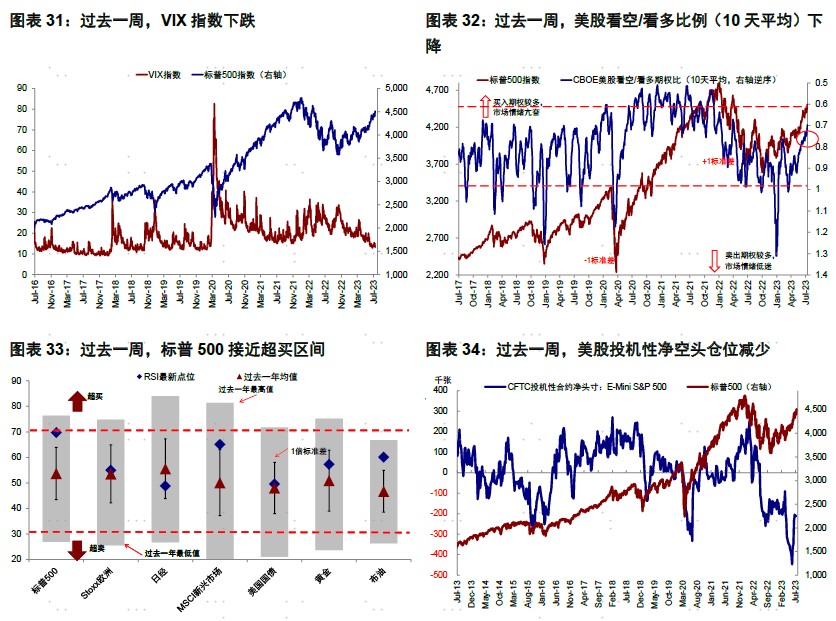

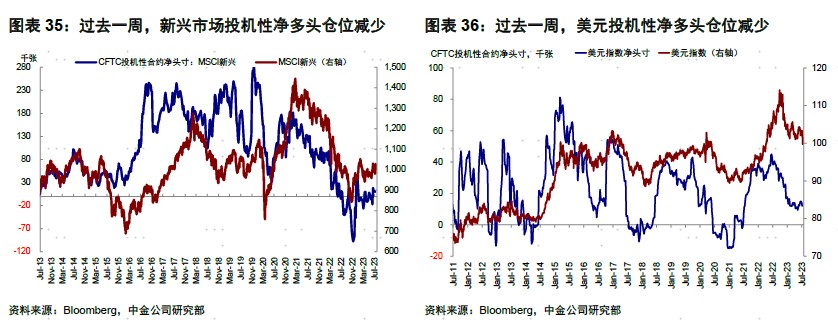

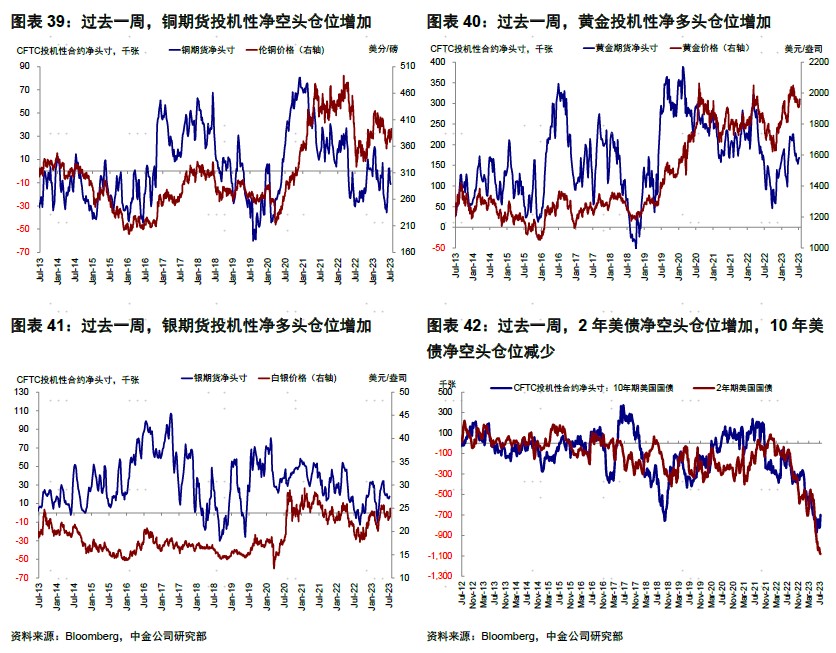

►情緒倉位:美股接近超買,長端美債淨空頭回落。過去一週,美股看空/看多比例(10 天平均)下降。倉位方面,美股投機性淨空頭倉位減少,新興市場投機性倉位淨多頭減少,美元投機性淨多頭倉位減少,銅期貨投機性淨空頭倉位增加,長端美債淨空頭倉位回落明顯。

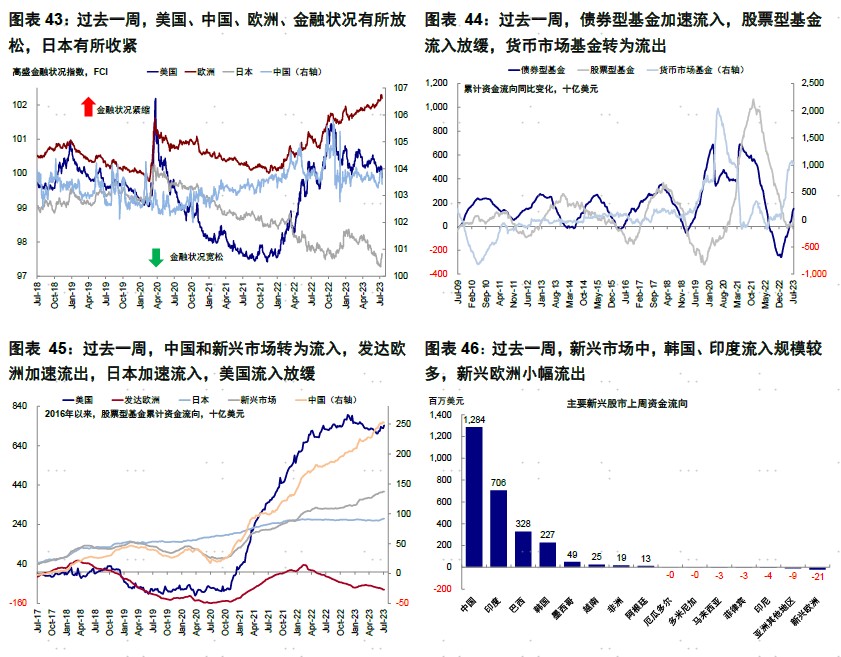

►資金流向:股票型基金流入放緩,貨幣基金轉為流出。過去一週,債券型基金加速流入,股票型基金流入放緩,貨幣市場基金轉為流出。分市場看,中國和新興市場轉為流入,發達歐洲流出增多,日本加速流入,美國流入放緩。近期新興與美股之間資金強弱關係轉向新興。

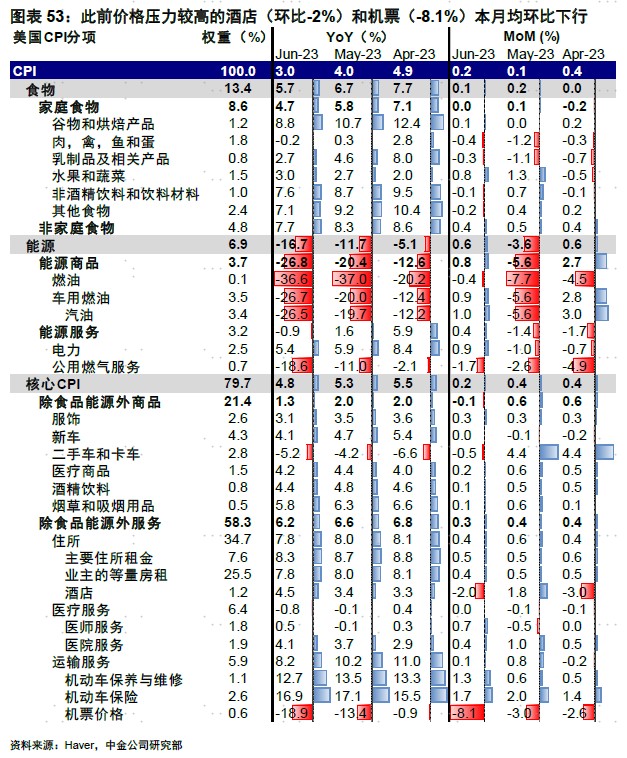

►基本面與政策:通脹超預期回落。美國 6 月整體和核心 CPI 回落幅度均超出市場預期。美國 6 月整體 CPI 同比增 3.0%(市場預期 3.1%),為 2021 年 4 月以來新低;環比 0.2%,市場預期 0.3%。核心 CPI 同比增 4.8%(市場預期 5.0%),創 2021 年 10 月以來新低。分項來看,此前價格壓力較高的酒店(環比-2%)和機票(-8.1%)本月均環比下行,雖然能源價格環比走高推動整體 CPI 環比走高,但因為去年高基數(2022 年 6 月美國 CPI 同比高達 9.1%,也是最後一個高基數),所以不妨礙整體通脹回到 3%。從驅動原因上看,本月整體 CPI 下行得益於高基數的貢獻,基本普遍被市場預期。節奏上,7 月開始整體 CPI 基數逐月下行,因此缺乏高基數後整體 CPI 將在這一位置震盪。相反,核心 CPI 基數開始走高,接過 “接力棒” 在三季度開始快速下行,我們預計三季度末或將降至 3.5%,解決大部分通脹問題。但四季度之後,由於二者都缺乏高基數,因此可能小幅翹尾。所以,三季度或是最後一個通脹快速回落的窗口,到了四季度可能反而會小幅走高。

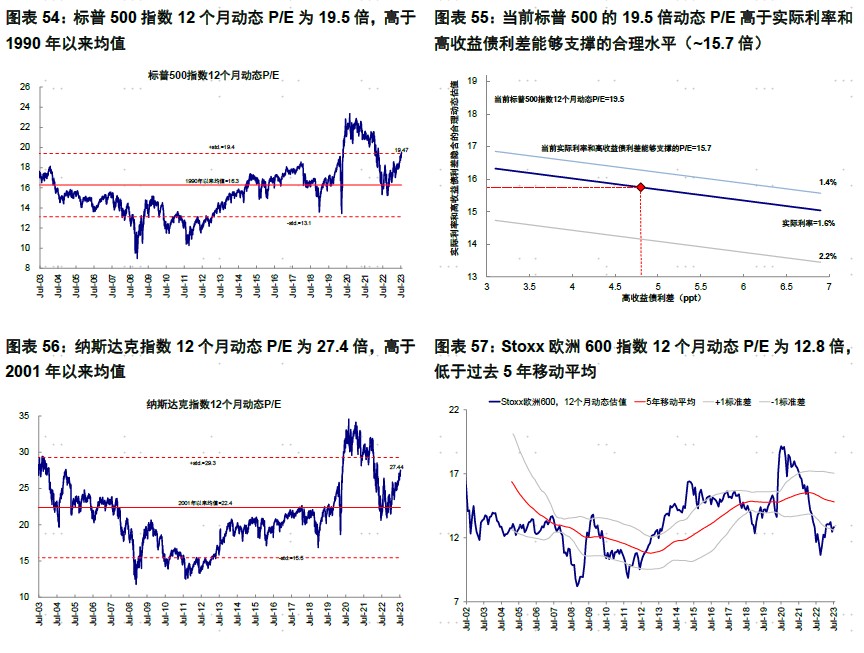

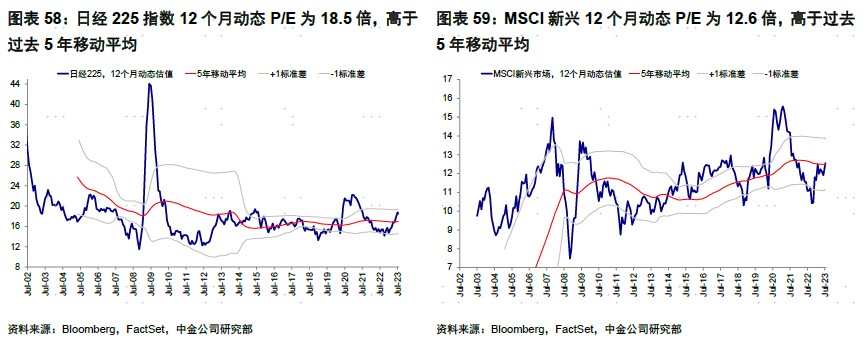

►市場估值:高於增長和流動性合理水平。當前標普 500 的 19.5 倍動態 P/E 高於實際利率和高收益債利差能夠支撐的合理水平(~15.7 倍)。

責任編輯:凌辰