藥明康德 “蹭” 上減肥神藥快車 | 見智研究

CXO 或許沒那麼悲觀

CXO 或許並非如市場預期那樣悲觀。

7 月 31 日,在整個醫藥板塊大幅調整之際,受康龍化成業績預告影響,CXO 板塊逆勢全天上漲。

當日晚間,藥明康德發佈 2023 半年報,似乎能再給 CXO 行業一點信心。

CXO 龍頭業績能打,剔除新冠增長仍快

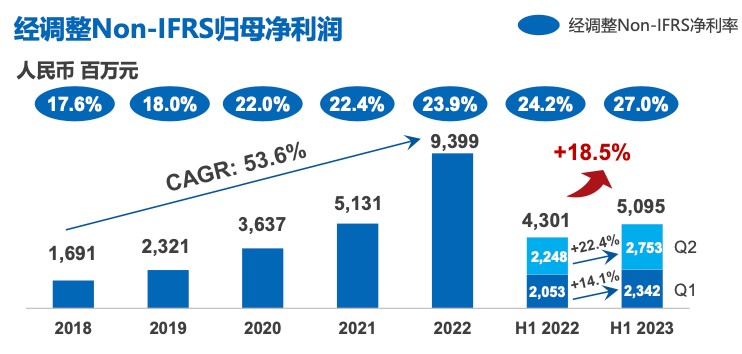

2023H1,藥明康德營收 188.71 億元,同比增長 6.3%,剔除新冠商業化項目同比增長 27.9%;上半年歸母淨利潤 53.13 億元,同比增長 14.6%;上半年經調整 Non-IFRS 歸母淨利潤 50.95 億元,同比增長 18.5%。

在新冠訂單高基數的背景下,公司仍維持了較快增長。特別是季度環比數據仍然保持增長勢頭。

20223Q2營收 99.08 億元,同比增長 6.7%,剔除新冠商業化項目同比增長 39.5%;淨利潤 31.45 億元,同比增長 5.1%,環比增長更達到 45.1%。

值得注意的是,藥明康德長期被詬病的自由現金流,在本季度末達到 29.3 億元,同比大幅轉正。

值得注意的是,藥明康德長期被詬病的自由現金流,在本季度末達到 29.3 億元,同比大幅轉正。

GLP-1 靶點成為營收高增來源,減肥神藥開發需求逐旺

以往藥明康德年報的亮點最終落在新增分子數量上,今年卻與之不同,亮眼的是分子種類。

因為它 “蹭” 上了減肥神藥的快車。

見智研究曾在文章《減肥藥廠商比減肥患者更焦慮 | 見智研究》中提到,藥明康德的TIDES(新分子種類相關)業務為多肽和寡核苷酸 CRDMO,其中增長最快的正是減肥神藥的 GLP-1 靶點相關分子業務。

在全球減肥神藥缺貨的當下,毫不意外,藥明康德的 GLP-1 靶點相關的多肽藥物 CRDMO 業務迎來高速增長。

23H1,TIDES 業務收入達到 13.3 億元,同比增長 37.9%。截至 2023 年 6 月末,TIDES 業務在手訂單同比強勁增長 188%。公司預計 TIDES 業務收入增長全年將超過 70%。

TIDES D&M 服務客户數量達到 121 個,同比提升 25%,服務分子數量達到 207 個,同比提升 46%。

從 22 年年報,藥明康德正式把 TIDES 業務拆分單獨披露,已表明公司十分看好這項業務的增長。

從全球 GLP-1 研發數量來看,此靶點的確是當前的開發沃土。

根據德邦證券統計數據,目前全球 GLP-1 藥物減肥適應症在研管線超過 122 個。而這僅僅是減肥適應症,還不包括糖尿病、NASH 和其他適應症。

根據德邦證券統計數據,目前全球 GLP-1 藥物減肥適應症在研管線超過 122 個。而這僅僅是減肥適應症,還不包括糖尿病、NASH 和其他適應症。

國內,GLP-1 數量也在不斷增長。

從趨勢上看,廠商的佈局已經從 GLP-1 單靶點向雙靶點,三靶點快速演進。從單 G(GLP-1)快速捲到 3G(GLP-1/GIPR/GCGR)。

禮來就是當中卷的代表。

見智研究曾在文章《ADA 減肥藥數據大放異彩,GLP-1 大混戰越來越近 | 見智研究》中提到,禮來的明星雙靶點 GLP-1 /GIPR 減肥藥替爾泊肽(tirzepatide),直接在 72 周達到減重 22.5% 效果。

但禮來沒有止步,而是又直接開了三靶點 GLP-1R/GIPR/GCGR 減肥藥 Retatrutide 的三期臨牀,顯然認為藥效還有提升空間。

此外,禮來還有小分子口服 GLP-1R 藥物 Orforglipron,同樣效果顯著。

禮來 all-in 減肥藥的決心,和資本市場給予的豐厚回報,也讓其他一眾廠商眼紅,開始紛紛從單 G 捲到 3G。

這樣的市場氛圍,也直接給藥明康德送來了大把訂單。

化學業務亮眼,臨牀也在恢復

當然,藥明康德遠不僅是隻有減肥藥。

拆分業務狀態表明,藥明康德看家的化學業務雖然紙面只增長了 3.8%,但這達成在去年新冠產品爆發的高基數背景下。剔除新冠,化學業務收入同比增長 36.1%,在全球小分子業務中仍保持高速增長。

2023H1 新增分子 583 個。23Q2 小分子 CDMO 商業化項目數量為 56 個,同比增加 13 個,環比 2023Q1 增加 1 個。過去 12 個月,R 板塊向 D&M 板塊轉化分子 120 個(21%)。

2023H1 新增分子 583 個。23Q2 小分子 CDMO 商業化項目數量為 56 個,同比增加 13 個,環比 2023Q1 增加 1 個。過去 12 個月,R 板塊向 D&M 板塊轉化分子 120 個(21%)。

另一個值得關注的是,臨牀業務全面恢復。公司二季度臨牀 CRO 及 SMO 收入 4.5 億元,同比增長 29.6%;上半年實現收入 8.5 億元,同比增長 18.3%。藥明康德在臨牀業務上相對龍頭同行較弱,這意味着國內臨牀業務的恢復也存在超預期可能。

具體看分項業務:

化學業務 (WuXi Chemistry) 實現收入 134.67 億元,同比增長 3.8%,剔除新冠商業化項目,收入同比強勁增長 36.1%,經調整 non-IFRS 毛利 61.03 億元,同比增長 14.9%,毛利率為 45.3%;

測試業務 (WuXi Testing) 實現收入 30.91 億元,同比增長 18.7%,經調整 non-IFRS 毛利 11.68 億元,同比增長 26.1%,毛利率為 37.8%;

生物學業務 (WuXi Biology) 實現收入 12.33 億元,同比增長 13.0%,經調整 non-IFRS 毛利 5.11 億元,同比增長 15.1%,毛利率為 41.5%;

細胞及基因療法 CTDMO 業務 (WuXi ATU) 實現收入 7.14 億元,同比增長 16.0%,經調整 non-IFRS 毛利 (0.40) 億元,毛利率為 (5.7)%;

國內新藥研發服務部 (WuXi DDSU) 實現收入 3.42 億元,同比下降 24.9%,經調整 non-IFRS 毛利 1.03 億元,同比下降 26.2%,毛利率為 30.1%。同時,公司實現了客户銷售收入分成從 0 到 1 的突破。

CXO 外部因素影響被過於放大,但行業仍有隱憂

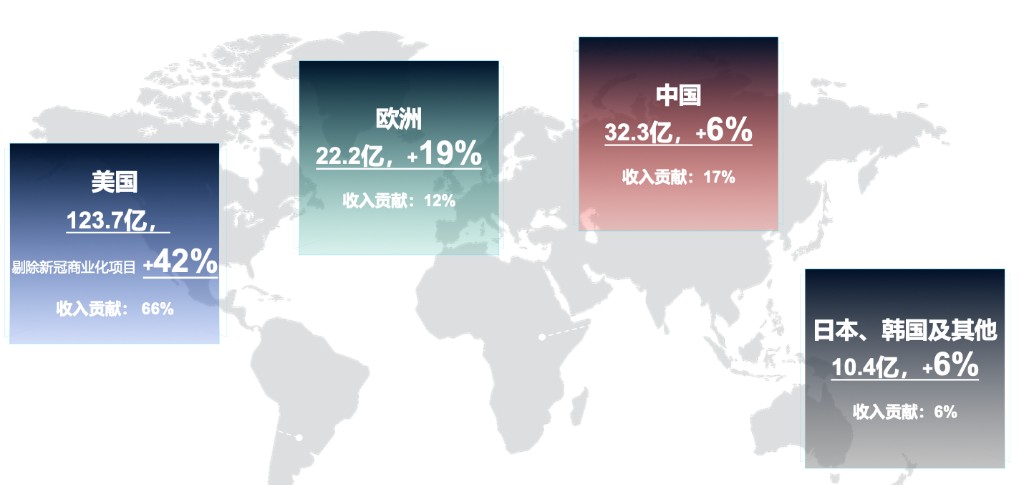

此前市場針對 CXO 行業最擔心的外部因素,在財報中未體現太大影響。23H1,美國客户的收入仍處於增長最快來源。

具體來看,上半年公司來自美國客户收入 123.7 億元,剔除新冠商業化項目後同比增長 42%;來自歐洲客户收入 22.2 億元,同比增長 19%;來自中國客户收入 32.3 億元,同比增長 6%;來自其他地區客户收入 10.4 億元,同比增長 6%。

見智研究一直觀察的員工數量指標,出現了與以前年度完全不同的變化,相較去年底有了 7% 的員工人數下降。

截至 6 月底,藥明康德共有 41296 名員工,而去年底共有 44361 名員工,減少 3065 名。

這與此前社交媒體上各種爆料似相吻合,公司或存在相當規模的員工轉崗、轉工作地區或離職情況。這意味着產能規劃和實際產能中間的缺口可能會逐步顯現,並且不同細分業務間可能存在着明顯的景氣度差異。

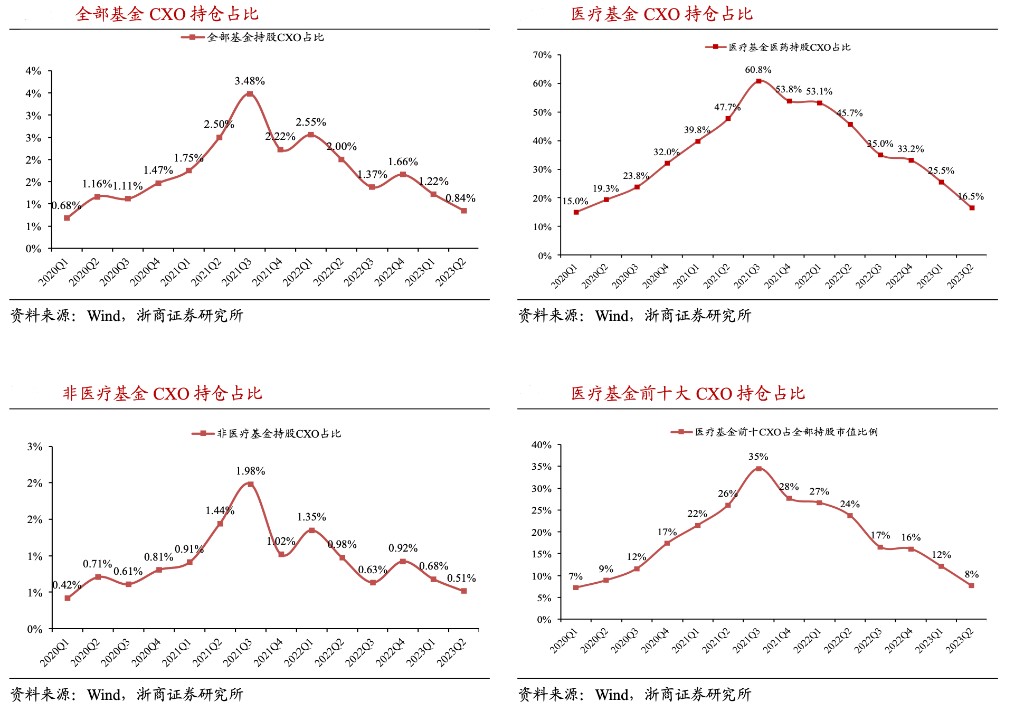

此外,從二季度末基金持倉數據統計來看,CXO 在不同類型的公募基金持倉均已達到 20 年 1 季度水平,尤其是醫療基金持倉大幅度下降,也反映了市場仍處於對 CXO 行業過度的悲觀預期中。

綜上:不止是減肥藥靶點帶來的多肽藥物 CRDMO 業務高增長,藥明康德財報的亮點給近期暗淡的 CXO 行業也帶來一縷亮光。或許,是時候重新審視、調整我們對這個行業過分悲觀的預期。